中國內地

1. 稅收居民個人身份的認定

因戶籍、家庭、經濟利益關系在中國境內習慣性居住的中國公民;

以及每年在中國境內居住累計滿183天的個人。

2. 不視為稅收居民的實體

合伙企業、個人獨資企業不屬于稅收居民實體。合伙企業以其合伙人,個人獨資企業以其投資人為納稅義務人。

關于中國內地的稅收制度,只有一種且是累進稅率的制度,即越有錢的人需要納的稅越多,最高須繳45%的稅,將近其收入的一半。

企業方面有企業所得稅(10%、15%、20%、25%)和增值稅(0%、6%、9%、13%)

關于中國內地的稅制,算是我們最熟悉的,因此這里就不做過多的展開說明了。

中國香港

1. 符合以下任一條件的個人視為中國香港稅收居民:

(a)通常(ordinarily)居住于香港的個人;

(b)在某納稅年度內在中國香港停留超過180天或在連續兩個納稅年度(其中一個是有關的納稅年度)內在香港停留超過300天的個人。

一般而言,若個人在香港保留一永久性住所,用作他本人或其家人生活的地方,他會被視為通常居住于香港。其他會被考慮的的因素包括:在外地是否有物業作居住用途,其主要是在香港還是外地居住。

2. 稅收居民的實體

在中國香港境內注冊成立的公司;或者于中國香港境外注冊,但其主要管理或控制在香港境內進行的公司為稅收實體。

體稅收方面,香港的稅很簡單,按照地區基準,只對本地區相關的收入征稅,不對全球收入征稅。

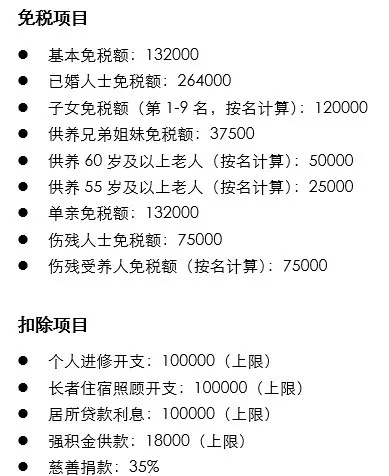

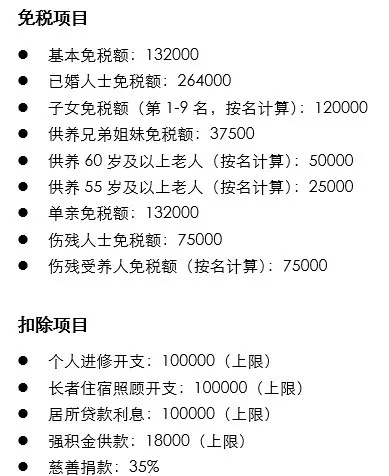

個人所得稅在香港叫薪俸稅,可以按累進稅率或者標準稅率計算,以繳納較少者為準。標準稅率以凈收入總額的15%計算,累進稅率按不同稅階計算↓

與簡單的稅制對應的,是五花八門的免稅額和抵扣額↓

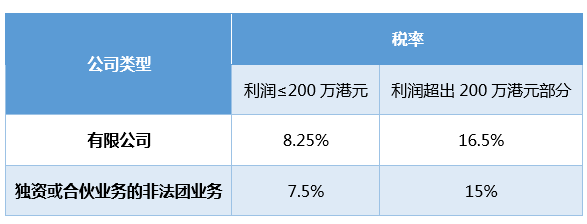

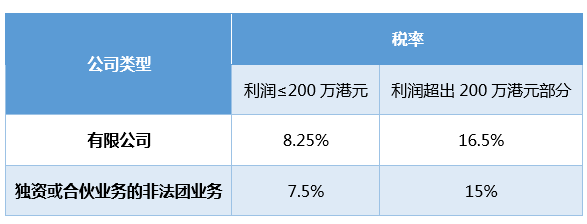

企業利得稅方面,根據《2018年稅務(修訂)(第3號)條例》規定,香港于2018年4月1日之后的課稅年度開始實施企業利得稅兩級制,政策不限公司行業、不論其規模。

按照法律條例規定,如果公司營業利潤未達到200萬港幣的,則可按照新實施的8.25%進行征稅,而超過200萬港幣的,首個200萬港幣仍然以8.25%進行征收,超過的利潤才會以16.5%進行征收。至于獨資或合伙業務的非法團業務,兩級的利得稅稅率相應為7.5%及15%。

同時,香港政府還發布了多項科研成果的稅務減免及退稅政策,包括香港公司首個200萬并且合資格的科研投資,可以獲得300%的退稅額度,而超過部分,仍可獲得200%的退稅額度。

新加坡

1.符合以下任一標準的個人視為新加坡稅收居民:

(a)定量標準

①納稅年度的前一公歷年內在新加坡境內居住超過183天;

②納稅年度的前一公歷年在新加坡境內工作(作為公司董事的情況除外)超過183天。

(b)定性標準

個人在新加坡永久居住,合理的臨時離境除外。

2. 不視為稅收居民的實體

個人獨資企業:個人獨資企業的收入歸屬于獨資企業經營者個人,因此由其就個人獨資企業的收入承擔個人所得稅納稅義務。

合伙企業:合伙企業的收入由每個合伙人就其分得的收入份額承擔個人所得稅納稅義務。

新加坡個人所得稅的稅率很低,年收入超過32萬新元(152萬人民幣)的部分,稅率才22%。新加坡個人所得稅稅階:

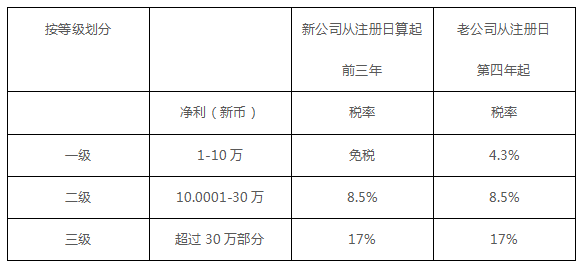

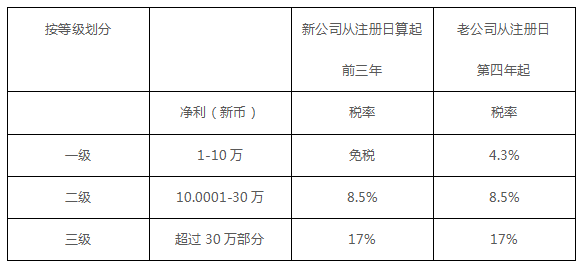

新加坡從2010年開始,無論是本地公司還是外國公司,公司均應按其應稅收入的17%統一稅率征稅,其主要根據凈利潤采取三級累進稅率制。

新加坡對企業所得稅有許多減免與激勵措施,其中包括對前三年少于1000萬新幣收入的小型企業免征所得稅。

美 國

1. 符合以下之一條的個人即為美國稅收居民:

①美國公民;

②持有美國綠卡(永久居留權)者;

③于本報稅年度在美國居留達183天;或于本年度在美國居留達31天且在本年及上兩年在美國停留的天數被乘以一個指數后累加超過183天(公式:本年度停留天數+上年停留天數*1/3+前年停留天數* 1/6)的任何外來居留人員,包括持有學生簽證和短期工作簽證的人員。

2. 不視為稅收居民的實體

根據美國國內收入法典的規定,合伙企業(在公開市場上交易的合伙企業除外)、S類公司(S corporation)、委托人信托、簡單信托、共同信托基金(Common Trust Fund)都是稅收透明體。

美國現行稅法是世界上最復雜的稅法體系之一,實行分稅制。

稅收分屬聯邦政府、州政府和地方政府征收,聯邦稅收占全國總稅收約為70%,州和地方政府稅占30%,州和地方比例為6:4。

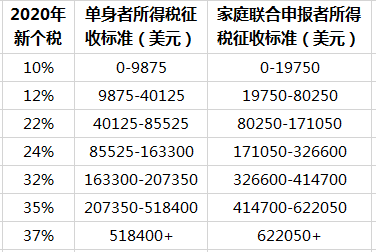

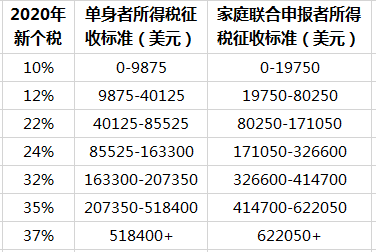

2017年12月,美國通過最新稅改新政后,個稅和企業稅均有所下調。企業所得稅率從目前的35%下調至21%,個人所得稅稅率分7檔,簡化等級降稅。

英 國

1. 英國個人稅收居民

一般而言,前往英國的個人若滿足以下任一條件將有可能被認定為英國稅收居民:

(1)該個人在連續的365天內在英國全職工作(平均每周至少工作35小時),且至少75%的工作日在英國度過;

(2)該個人唯一或全部住宅都在英國,此狀態至少持續91天且至少在上述91天中有30天屬于同一納稅年度;

(3)該個人在一個英國納稅年度內,至少在英國停留了183天;

(4)該個人滿足英國居民納稅人資格測試的要求。

英國稅務海關總署(HMRC)發布了一份有關法定居民測試指引,同時在網上設置了測試工具(Tax Residence Indicator)以供個人查詢自己的稅收居民身份。

2. 不視為稅收居民的實體

根據 CRS 的標準,應申報的實體也包括稅收透明體(如合伙企業等)。出于 CRS 信息報送的目的,一些在當地法律下不被視為應納稅的實體,也會被視為當地的“稅收居民”,例如,雖然合伙企業的應納稅人是合伙人,而非合伙企業本身,但如果合伙企業的管理及控制地在英國,就 CRS 申報而言,該合伙企業也會被視為“英國稅收居民”。

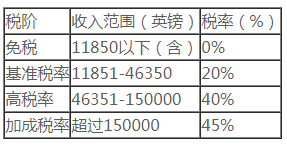

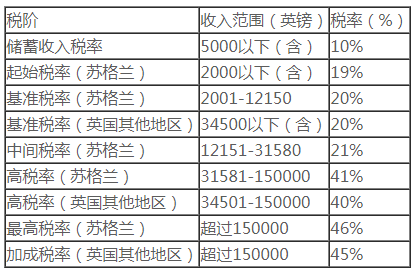

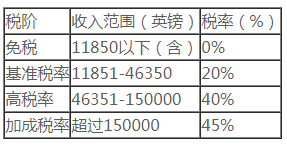

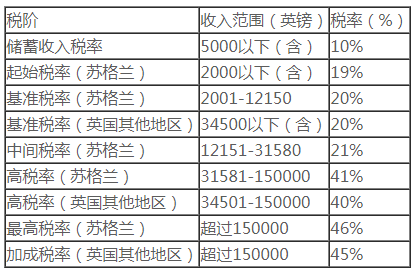

般情況下,英國稅收居民的個人所得稅稅率如下:

免稅額的個人所得稅稅率表

無免稅額的個人所得稅稅率表

英國的企業所得稅的19%,是 G20 國家中最低的。

在CRS交換信息的背景下,各國、各地區的公司每年的審計報稅已經無法避免,如何能在每年的稅務申報中合理規劃稅務,已經各稅務居民首要考慮因素。從上面可以看出,在個人所得稅方面,中國香港、新加坡負稅最低,優勢最大;而企業方面,最為突出的是新加坡、中國香港及英國。

綜上,不同國家和地區的稅務居民身份認定,將直接影響個人的負稅狀況。因此熟悉和了解關于稅收居民身份認定,對于高凈值人士來說,在稅務規劃上具有較高的參考意義,同時也是應對應對全球CRS的第一步。

實操中,認定規則仍有很多需進一步理解的地方,因此可以尋找專業人士幫助,對出行規劃、合規申報等方面都能得到較好的幫助。